国家税务总局关于《中国税收居民身份证明》有关事项的公告

历史沿革

2025年1月26日 国家税务总局关于《中国税收居民身份证明》有关事项的公告 国家税务总局公告2025年第4号 2025年4月1日 施行

正文

为更好服务高水平对外开放,进一步便利纳税人享受协定待遇、开展跨境经营等,根据《中华人民共和国税收征收管理法》及其实施细则、《中华人民共和国企业所得税法》及其实施条例、《中华人民共和国个人所得税法》及其实施条例等有关规定,现就《中国税收居民身份证明》(以下简称《税收居民证明》,见附件1)有关事项公告如下:

一、企业或者个人(以下统称申请人)可以就其构成中国税收居民的任一公历年度向其主管税务机关申请开具《税收居民证明》。

二、中国居民企业的境内、境外分支机构以及中国境内登记注册的个体工商户(以下简称境内个体工商户)、个人独资企业(以下简称境内个人独资企业)、合伙企业(以下简称境内合伙企业)不能申请开具《税收居民证明》,但可按以下情形办理:

(一)中国居民企业的境内、境外分支机构应当由其中国总机构向总机构主管税务机关申请开具《税收居民证明》。

(二)境内个体工商户应当由其中国居民业主向境内个体工商户经营管理所在地主管税务机关申请开具《税收居民证明》。

(三)境内个人独资企业应当由其中国居民投资人向境内个人独资企业经营管理所在地主管税务机关申请开具《税收居民证明》。

(四)境内合伙企业应当由其中国居民合伙人向中国居民合伙人主管税务机关申请开具《税收居民证明》。

三、申请人申请开具《税收居民证明》应当向其主管税务机关提交以下资料:

(一)《中国税收居民身份证明》申请表(见附件2)。

(二)根据不同申请目的提供以下资料:

1.以享受协定待遇目的申请开具《税收居民证明》的,提交与拟享受协定待遇收入有关的合同、协议、董事会或者股东会决议、相关支付凭证等证明资料。

协定是指中华人民共和国政府签署的避免双重征税协定(以下简称税收协定)和国际运输协定等政府间协议。国际运输协定包括中华人民共和国政府签署的航空协定、海运协定、道路运输协定、汽车运输协定、互免国际运输收入税收协议或者换函以及其他关于国际运输的协定。享受协定待遇,是指享受税收协定和国际运输协定等政府间协议税收条款待遇。享受内地与香港、澳门特别行政区签署的避免双重征税安排待遇的,参照上述规定执行。

2.以非享受协定待遇目的申请开具《税收居民证明》的,提交能证明申请目的真实性的有关材料,如政府监管部门等出具的需申请人提供《税收居民证明》的正式文书,或者有关法律依据、其他能证明申请目的真实性的材料等。

(三)申请人为个人的,包括本公告第二条第二项至第四项情形,提供以下资料:

1.在中国境内有住所的,提供因户籍、家庭、经济利益关系而在中国境内习惯性居住的证明资料,包括申请人身份信息、住所情况说明等资料。

2.在中国境内无住所而申请年度在中国境内累计居住天数满足居民个人相关规定的,提供在中国境内实际居住时间的证明资料,包括出入境信息等资料。

(四)申请人为中国总机构的,如需在《税收居民证明》备注栏体现其与境内、境外分支机构关系,提供总分机构登记注册资料。

(五)依照本公告第二条第二项至第四项情形申请开具《税收居民证明》时,如需在《税收居民证明》备注栏体现业主与境内个体工商户、投资人与境内个人独资企业、合伙人与境内合伙企业关系,提供境内个体工商户、境内个人独资企业、境内合伙企业登记注册资料。

对于本条第一项资料,申请人应当提交原件。对于本条第二项至第五项资料,申请人应当提交原件或者复印件,提交复印件的,应当在复印件上标注“与原件一致”以及原件存放处,加盖申请人印章或者由申请人签字。主管税务机关要求查验原件的,应报验原件。资料原件为外文文本的,应当同时提交相同格式的中文译本。申请人应当对中文译本的准确性和完整性负责,并在中文译本上加盖申请人印章或者由申请人签字。

四、申请人提交资料齐全的,主管税务机关应当按规定受理;

资料不齐全的,主管税务机关不予受理,并一次性告知申请人应补正内容。

五、主管税务机关根据《中华人民共和国企业所得税法》及其实施条例、《中华人民共和国个人所得税法》及其实施条例等对申请人税收居民身份进行判定。

六、主管税务机关能够自行判定税收居民身份的,应在受理申请之日起7个工作日内办结,开具加盖公章的《税收居民证明》,或者将不予开具的理由书面告知申请人。

主管税务机关无法自行判定税收居民身份的,应提交上级税务机关判定,需要时可以要求申请人补充资料。

七、对方主管机构对《税收居民证明》样式有特殊要求的,申请人应提供书面说明以及《税收居民证明》样式,主管税务机关可以按照上述规定办理。

八、本公告自2025年4月1日起施行。2025年4月1日以后申请开具《税收居民证明》的,适用本公告规定。《国家税务总局关于开具〈中国税收居民身份证明 〉有关事项的公告》(2016年第40号)、《国家税务总局关于调整〈中国税收居民身份证明〉有关事项的公告》(2019年第17号)同时废止。

特此公告。

附件:

1.中国税收居民身份证明 提取码:9nmd

2.《中国税收居民身份证明》申请表 提取码:upyw

《中国税收居民身份证明》申请表填表说明

一、适用范围

申请人(企业或者个人)就其构成中国税收居民的任一公历年度申请开具《税收居民证明》时填报。税收居民包括居民企业和居民个人。居民企业是指根据《中华人民共和国企业所得税法》及其实施条例等相关规定,依法在中国境内成立,或者依照外国(地区)法律成立但实际管理机构在中国境内的企业。居民个人是指根据《中华人民共和国个人所得税法》及其实施条例等相关规定,在中国境内有住所或者无住所而一个纳税年度内在中国境内累计居住天数满足规定条件的个人。其中,在中国境内有住所是指因户籍、家庭、经济利益关系而在中国境内习惯性居住。

二、表头项目

1.申请人信息:根据申请人身份选择。

2.对《税收居民证明》样式是否有特殊要求:根据对方主管机构是否对《税收居民证明》样式有特殊要求进行选择。

3.申请目的:根据实际情况选择享受协定待遇或者非享受协定待遇的申请目的。选择非享受协定待遇的,需在备注中填写具体申请目的。

三、本表各栏填写

(一)基本信息

4.申请人名称(姓名):申请人为个人时,填写个人姓名;申请人为企业时,填写企业名称。此处的申请人名称(姓名)即为《税收居民证明》上的纳税人名称。

5.英文名称(姓名):如需在《税收居民证明》上显示申请人英文名称时填写,英文名称应当与申请人合法证明上的一致。

6.纳税人识别号:申请人为企业的,填写企业的纳税人识别号或者统一社会信用代码;申请人为个人的,如有中国公民身份号码的,填写中华人民共和国居民身份证上载明的“身份号码”,没有中国公民身份号码的,则填写税务机关赋予的纳税人识别号。

7.主管税务机关名称:申请人的主管税务机关名称。申请人为企业的,为其企业所得税的主管税务机关;依据实际管理机构认定的境外注册中资控股居民企业为其中国境内主要投资者登记注册地主管税务机关。申请人为个人的,申请年度已办理综合所得汇算清缴的为其申请年度的汇算清缴主管税务机关;申请年度未办理综合所得汇算清缴的为其申请年度的任职受雇单位的主管税务机关,有两处及以上任职受雇单位的,可自主选择其中一处,没有任职受雇单位的,为其申请年度户籍所在地、经常居住地或者主要收入来源地主管税务机关。中国居民业主、中国居民投资人、中国居民合伙人提出申请时,如需在《税收居民证明》备注栏体现其与境内个体工商户、境内个人独资企业、境内合伙企业关系的,为境内个体工商户、个人独资企业、合伙企业申请年度的经营管理所在地主管税务机关。

(二)申请开具《税收居民证明》有关信息

8.申请年度:《税收居民证明》证明申请人构成中国税收居民的公历年度。

9.对方国家(地区):申请人申请开具《税收居民证明》拟适用的对方国家(地区)。

10.对方纳税人名称:申请目的选择“享受协定待遇”的填写。填写与该《税收居民证明》有关且与申请人发生业务往来的对方纳税人(企业或个人)名称。如涉及两个以上对方纳税人名称的,请增行填写。

11.拟适用协定名称:申请目的选择“享受协定待遇”的填写。填写申请人拟适用的协定名称。如涉及两个以上协定的,请增行填写。

12.拟适用协定条款:申请目的选择“享受协定待遇”的填写。填写申请人拟适用的协定条款,包括:股息、利息、特许权使用费、常设机构和营业利润、财产收益、国际运输、独立个人劳务、非独立个人劳务(受雇所得)、退休金、政府服务、教师和研究人员、学生、其他所得,以及国际运输协定税收条款等。如涉及两个以上条款的,请增行填写。

13.拟享受协定待遇收入金额:申请目的选择“享受协定待遇”的填写。填写与该《税收居民证明》有关、申请人取得或者将取得的拟享受协定待遇的收入金额。每行填写对应协定条款的拟享受协定待遇的收入金额,合伙企业的合伙人填写按照合伙协议或者分配协议计 算的合伙人应取得的收入金额。收入金额为外币的应按照填写申请表当日人民币汇率中间价折算为人民币金额。单位为人民币元。如涉及两个以上条款的,请增行填写。

14.预计减免税金额:申请目的选择“享受协定待遇”的填写。填写与该《税收居民证明》有关、申请人拟享受协定待遇在缔约对方减免税收金额,即:按照缔约对方法律规定计算的应缴纳税款金额与按照协定计算的应缴纳税款金额之差。每行填写对应协定条款预计减 免税金额。减免税金额为外币的应按照填写申请表当日人民币汇率中间价折算为人民币金额。单位为人民币元。如涉及两个以上条款的,请增行填写。

(三)申请人为企业时填报

15.认定文号、实际管理机构所在地:根据《中华人民共和国企业所得税法》及其实施条例以及《国家税务总局关于境外注册中资控股企业依据实际管理机构标准认定为居民企业有关问题的通知》(国税发〔2009〕82号)、《国家税务总局关于印发〈境外注册中资控股居民企业所得税管理办法(试行)〉的公告》(国家税务总局公告2011年第45号)等规定认定的居民企业填写。

16.境内分支机构名称、境内分支机构纳税人识别号、境外分支机构名称、所在国家(地区):中国总机构提出申请时,且需在《税收居民证明》备注栏体现其与境内、境外分支机构关系时填写。

17.合伙企业名称、合伙企业纳税人识别号:中国居民合伙人提出申请时,且需在《税收居民证明》备注栏体现其与境内合伙企业关系时填写。

(四)申请人为个人时填报

18.在中国境内是否有住所:申请人根据《中华人民共和国个人所得税法》及其实施条例等规定判断。

19.如无住所,申请年度在中国境内累计居住天数是否满足《中华人民共和国个人所得税法》等有关规定:申请人根据《中华人民共和国个人所得税法》及其实施条例等规定判断。

20.个体工商户名称、个体工商户纳税人识别号:中国居民业主提出申请时,且需在《税收居民证明》备注栏体现其与境内个体工商户关系时填写。

21.个人独资企业名称、个人独资企业纳税人识别号:中国居民投资人提出申请时,且需在《税收居民证明》备注栏体现其与境内个人独资企业关系时填写。

22.合伙企业名称、合伙企业纳税人识别号:中国居民合伙人提出申请时,且需在《税收居民证明》备注栏体现其与境内合伙企业关系时填写。

政策解读

近期,国家税务总局制发了《国家税务总局关于〈中国税收居民身份证明〉有关事项的公告》(以下简称《公告》),现解读如下:

一、《公告》出台的背景是什么?

《中国税收居民身份证明》(以下简称《税收居民证明》)是纳税人在境外使用的证明其中国税收居民身份的重要文件,可以通俗地理解为中国居民的“税收护照”。《税收居民证明》最主要的应用场景是享受税收协定待遇,目前中国签署的税收协定网络已经覆盖114个国家和地区,网络规模居世界前列。从这个意义上讲,《税收居民证明》“含金量”很高。

2016年,国家税务总局印发了《国家税务总局关于开具〈中国税收居民身份证明〉有关事项的公告》(2016年第40号),规定了《中国税收居民身份证明》开具的有关事项。2019年,国家税务总局印发了《国家税务总局关于调整〈中国税收居民身份证明〉有关事项的公告》(2019年第17号),调整了《税收居民证明》开具的部分事项。上述公告对促进中国税收居民开展跨境经营发挥了积极作用。

近年来随着我国纳税人“走出去”步伐加快,投资目的地不断扩大,参与境外经济活动的深度和广度持续拓展,需要用到《税收居民证明》的场景也越来越多,现行政策有待更新。为深入贯彻党的二十大和二十届三中全会精神,更好服务高水平走出去,结合纳税人需求和意见建议,国家税务总局制定了本《公告》,目的是为中国居民开展跨境经营提供保障和便利。

二、《公告》优化了哪些事项?

一是拓展《税收居民证明》适用场景。申请人应当根据实际情况选择享受协定待遇或者非享受协定待遇的申请目的,后者覆盖了近年来纳税人在境外遇到的多个场景。

二是实现全流程网上办。依托电子税务局网站、自然人电子税务局网站实现企业、个人申请开具《税收居民证明》事项的全流程网上办,办理程序更便捷。

三是调整《税收居民证明》内容。《税收居民证明》增加显示了纳税人识别号等信息,取消了主管税务机关负责人签字,同时可根据申请人需要备注合伙企业等有关信息,便于满足潜在的个性化需求。

四是压缩办理时限。如果主管税务机关能够自行判定税收居民身份,办理时限由现行的10个工作日缩短至7个工作日。

三、申请人办理的渠道有哪些?

企业可以选择登录电子税务局网站全流程网上办,或者选择到主管税务机关办税服务厅办理。个人可以选择登录自然人电子税务局网站全流程网上办,或者选择到主管税务机关办税服务厅办理。

四、中国居民企业的境内、境外分支机构以及在中国境内登记注册的个体工商户、个人独资企业、合伙企业能否独立申请《税收居民证明》?

根据我国现行法律法规,中国居民企业的境内、境外分支机构以及中国境内登记注册的个体工商户(以下简称境内个体工商户)、个人独资企业(以下简称境内个人独资企业)、合伙企业(以下简称境内合伙企业)不能独立申请开具《税收居民证明》。

中国居民企业的境内、境外分支机构应当由其中国总机构向总机构主管税务机关申请开具《税收居民证明》。境内个体工商户应当由其中国居民业主向境内个体工商户经营管理所在地主管税务机关申请开具《税收居民证明》。境内个人独资企业应当由其中国居民投资人向境内个人独资企业经营管理所在地主管税务机关申请开具《税收居民证明》。境内合伙企业应当由其中国居民合伙人向中国居民合伙人主管税务机关申请开具《税收居民证明》。

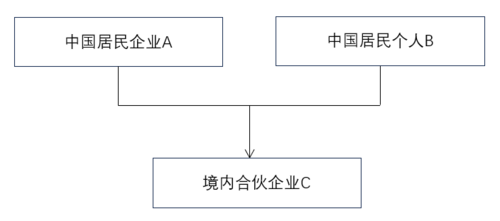

以境内合伙企业为例(见下图),如A(中国居民企业)需在《税收居民证明》备注其与C的关系,则A在向A的主管税务机关申请时,应当在《税收居民证明》申请表相应栏次填写合伙企业名称和合伙企业纳税人识别号,《税收居民证明》将以备注形式在“纳税人名称(Taxpayer’s Name)”后显示“A是C的合伙人”。如B(中国居民个人)需在《税收居民证明》备注其与C的关系,则B在向C的经营管理所在地主管税务机关申请时,应当在《税收居民证明》申请表相应栏次填写合伙企业名称和合伙企业纳税人识别号,《税收居民证明》将以备注形式在“纳税人名称(Taxpayer’s Name)”后显示“B是C的合伙人”。

五、申请人选择非享受协定待遇申请目的时应注意什么?

申请人将《税收居民证明》适用于“非享受协定待遇”目的的,“申请目的”栏不能选择“享受协定待遇”。不实填报带来的法律责任和风险将由申请人承担。

六、《公告》何时生效执行?

本《公告》自2025年4月1日起生效执行。2025年4月1日以后申请开具《税收居民证明》的,适用本《公告》规定。例如,申请人在2025年4月1日后向其主管税务机关申请开具2020年度的《税收居民证明》时,适用本《公告》规定。